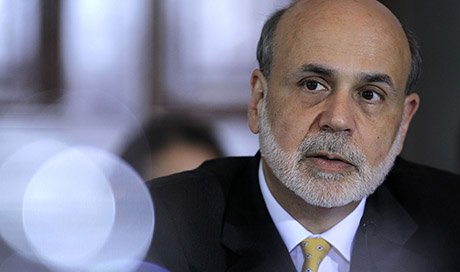

Ожидание пятничного выступления главы ФРС Бернанке в Джексон Хоул со стороны выглядело как подготовка героев «Волшебника Изумрудного города» к встрече с Гудвином Великим и Ужасным. Несмотря на предшествующий опыт, от осторожного Бернанке ждали объявления о новом раунде количественного смягчения и конкретных сроков.

Вместо этого была устроена словесная интервенция. Бернанке выразил обеспокоенность состоянием американского рынка труда, пообещал меры «нетрадиционной монетарной политики» в случае дальнейшего замедления экономики, но не заявил о сроках, объемах и параметрах возможных сроков новых стимулирующих мер. Задним числом это и не должно было никого удивлять. Содержание опубликованной регулятором в середине недели «Бежевой книги» — отчета о состоянии экономики в 12 регионах, на которые ФРС делит США, — было умеренно позитивным. Рост в большинстве регионов продолжился, хотя темпы и падают. Протоколы предыдущего заседания ФРС также показали, что члены Комитета по открытым рынкам готовы обсуждать новые стимулирующие меры, но обуславливают их начало очень большим количеством «но».

Нежелание действовать первыми со стороны ФРС имеет примерно ту же природу, что и проблемы Гудвина, в какой-то момент исчерпавшего свои трюки. Все традиционные меры монетарной поддержки были использованы (первый раунд количественного смягчения в 2008–2010 годах, второй в 2010–2011 годах), в сентябре 2011-го за инструментами пришлось лезть в доисторическую эпоху, за образец взяли «операцию Твист» 1961 года – скупку длинного долга и продажу короткого. За счет этих мер удалось уже длительное время поддерживать ставки на крайне низком уровне, доходность по 10-летним облигациям существенно ниже инфляции, ипотечные ставки бьют минимальные рекорды. При этом кредитование сокращается, а занятость растет черепашьими темпами. ФРС оказалась в осажденной крепости с минимумом патронов и старается использовать их только в самом крайнем случае.

Судя по бездействию Бернанке, основная надежда на то, что при уже задействованных программах (операция «Твист-2011» была продлена в июне, а ее объем был увеличен с первоначальных $400 млрд еще на $267 млрд, низкие краткосрочные ставки обещаны до конца 2014 года) ситуация в американской экономике улучшится сама по себе. К тому же у сверхнизких процентных ставок есть и негативные стороны: они усложняют положение пенсионных фондов и страховых компаний, сокращаются доходы живущих на пенсионные сбережения, усложняется положение муниципалитетов и штатов, имеющих существенные пенсионные обязательства. Поэтому ожидание выглядит лучшей стратегией.

До какой-то степени расчет на время, которое все вылечит, выглядит разумно. Отдельные улучшения уже можно наблюдать: бюджеты многих штатов в лучшем положении, чем в разгар кризиса, закончились сокращения муниципальных служащих, резко снизился приток нелегальных мигрантов. Американский экспорт показывает достаточно хорошую динамику. Компании сидят на триллионах долларов наличности, однако инвестициям мешает непредсказуемая налоговая политика. Если конгресс и президент не примут мер, то в 2013–2014 году США ждет резкое повышение налогов и секвестр федерального бюджета. Персона главы ФРС и необходимость увольнения Бернанке уже активно обсуждается в кругах республиканцев — и дополнительные поводы для критики не слишком нужны главе ФРС. Глобальные угрозы росту также находятся за пределами компетенции ФРС: программа выкупа долгов периферийных стран еврозоны, унификация регулирования банковского сектора, федерализация европейских финансов — решаются в Брюсселе и Франкфурте, а не в Вашингтоне.

Поэтому в ближайшие недели (и месяцы в случае прихода к власти новой администрации США после ноябрьских выборов) следует рассчитывать на максимальную пассивность ФРС. На следующем заседании 11–12 сентября, можно ожидать новых заявлений и минимальных действий. Бездействие само по себе — попытка перебросить мяч на поле администрации США (по внутренним вопросам) и на МВФ и ЕЦБ по глобальным. От европейцев как раз можно ждать резких движений: в четверг будет заседание правления ЕЦБ, от которого ждут снижения ставок, а на ближайшую среду намечен саммит ЕС, на котором будет обсуждаться ситуация с долгом перефирийных стран еврозоны.

Сверхнизкие ставки по наиболее качественным долгам, с одной стороны, должны способствовать росту кредитования в развитых странах, а с другой — повышают интерес инвесторов к долгам развивающихся рынков. На фоне нулевых и отрицательных доходностей по малорискованным активам весьма вероятен сдвиг в более рискованные, но достаточно качественные активы. К ним относятся российские суверенные еврооблигации и существенная часть еврооблигаций российских госкорпораций. Более опосредованным является повышение привлекательности рублевых инструментов — подключение российских торгов напрямую к расчетным системам Euroclear и Clearstream должно способствовать упрощению доступа. При этом рублевые доходности еще более привлекательны, а рынок производных ценных бумаг достаточно развит для хеджирования валютных рисков. Но для реализации такого сценария нужно понимание участниками рынка дальнейших планов центробанков и правительств. Ответить на вопросы инвесторов смогут не слова, а только конкретные действия, но ждать их следует не столько от Бернанке, сколько от Марио Драги и Барака Обамы.