Проклятый русский вопрос: какую политику на самом деле проводит российский ЦБ

«Первым проклятым русским вопросом» денежной политики в России уже почти 25 лет является дискуссия о ее жесткости или мягкости. Популисты и лоббисты, указывая на высокие, по их понятиям, ставки процента, кричат о сверхжесткой денежной политике.

Однако номинальный уровень ставок процента в России ничего не говорит о жесткости или мягкости денежной политики. Западные аналитики, используя ставки в качестве индикаторов денежной политики, пользуются благами западного же эффективного финансового рынка. На таком рынке, во-первых, процентные ставки в полной мере выполняют функции цены денег, во-вторых, изменение цены денег пропорционально ведет к изменению объема денежного предложения, и в-третьих, в условиях низкой инфляции процентные ставки центральных банков в номинальном выражении также низки, а в реальном выражении болтаются вокруг нуля. В России в настоящее время ключевая ставка ЦБ (11%) в реальном выражении (ожидая, что инфляция по году составит около 13%) составляет примерно минус 2%; ставка рефинансирования (8,25%) в реальном выражении примерно минус 4,75%, а ставки по специализированным (льготируемым) инструментам Банка России в реальном выражении лежат в диапазоне от минус 6,5% до минус 2,25%.

То есть с точки зрения реальных ставок процента денежная политика в России мягкая.

Но в условиях недостаточно эффективного рынка лучше смотреть непосредственно на объем денежного предложения. В России объем кредитования банковской системы со стороны Банка России вплоть до кризиса 2008 года оставался незначительным. В 2008 году в целях поддержания стабильности банковского сектора, которому угрожал уход западных капиталов, было принято решение о временном замещении средств иностранных инвесторов средствами Банка России. В результате требования ЦБ к кредитным организациям к 1 января 2009 года выросли в 32 раза. После прохождения пика кризиса данный показатель также быстро снизился более чем в 6 раз, вновь войдя в диапазон умеренных значений.

Но в конце 2011 года был поднят «второй проклятый вопрос денежной политики в России»: должен ли Центральный банк стимулировать экономический рост? Наверное, чтобы россияне ощутили, чем мы отличаемся от других стран, предпочитающих учиться на чужих ошибках. В мире в это время действительно шла дискуссия о том, чтобы возложить на центробанки задачи стимулирования экономики. Но дискуссия закончилась вполне определенным выводом о недопустимости подобного эксперимента (в силу неразрешимого конфликта между этой целью и любой классической целью центрального банка – будь то таргетирование инфляции или поддержание стабильности национальной валюты), а в России решили все-таки попробовать. Причем уже в 2012 году вышли на заявленные идеологом такой политики г-ном Глазьевым объемы – ровно 1,5 трлн. рублей прироста требований Банка России к кредитным организациям. В 2013 году кредитная эмиссия Банка России составила 1,7 трлн. рублей, а в 2014 году на банковскую систему вылился ливень дешевых денег в размере более 5 трлн. рублей.

Исходя из этих объемов, денежная политика Банка России была в эти годы совершенно глазьевской, ультрамягкой денежной политикой. И что – эти потоки денег принесли экономике пользу? Нет, и не могли принести. Более того, эти деньги в подавляющей своей части даже не дошли до реального сектора.

А вот курс рубля сделали неустойчивым, так как такой объем денег, впрыснутый в банковский сектор за короткое время, мог найти только одно эффективное применение – в покупке иностранной валюты. От скачков валютного курса начала сильно расти инфляция.

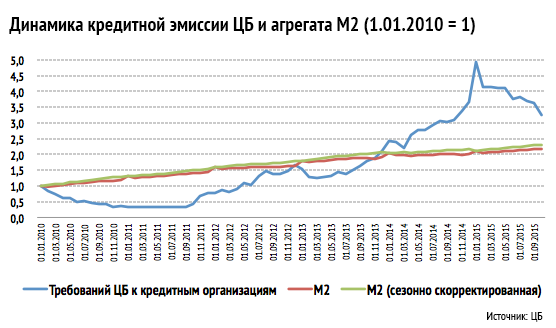

Существует совершенно дикое заблуждение, состоящее в том, что Центральный банк управляет уровнем монетизации. В докладе «Столыпинского клуба» дословно сказано: «в условиях низкой монетизации экономики (М2/ВВП = 45%, в КНР – 195%) ЦБ может постепенно наращивать денежное предложение (как минимум, до уровня М2/ВВП = 80-90%)». Чтобы не писать таких глупостей, нужно просто посмотреть на реальные графики денежного предложения ЦБ и М2.

Более того, За 9 месяцев прошлого года требования ЦБ к кредитным организациям выросли на 28,4%, а денежный агрегат М2 за тот же период снизился на 2,4%. За 9 месяцев текущего года первый показатель снизился на 34,1%, а второй вырос на 2,6%. Это разные показатели, и вести себя они могут, как мы видим на российской практике, совершенно по-разному, сохраняя, впрочем, однонаправленность движений. Но российскую банковскую систему так уже залечили деньгами, что она в прошлом году явно подхватила «белочку».

Для повышения монетизации, кроме достаточного денежного предложения со стороны центрального банка, нужно много чего другого: эффективный банковский сектор, мультиплицирующий получаемые ресурсы и направляющий их в реальный сектор; стабильность национальной валюты, исключающая перекос в пользу валютных операций в ущерб кредитования реального сектора; благоприятный инвестиционный климат, создающий стимулы у предпринимателей брать кредиты; эффективная структура сбережений, позволяющая формировать «длинные деньги».

Например, откуда такая высокая монетизация в Китае? История поучительная, особенно для доморощенных поклонников «коммунистической экономики».

Острой проблемой китайской банковской системы в начале второй волны реформ финансового сектора (2003 год) была высокая доля необслуживаемых долгов – 18% активов – тяжелое наследие коммунистических времен, когда банки кредитовали исходя из политической целесообразности. Что сделали китайцы? Естественно, изменили резервную политику, предотвращая формирование новых плохих долгов, создали четыре специальных компании по управлению «плохими долгами», разгружая банки. Но самое главное – увеличили требования к достаточности капитала, акционировали крупнейшие, в том числе так называемые «политические» банки, вывели их на фондовую биржу и продали крупные пакеты иностранным инвесторам. В результате первые IPO китайских банков позволили привлечь десятки миллиардов долларов, капитал банковской системы вырос в разы, в десятки раз выросли банковские активы, размывая долю плохих долгов. В 2009 году доля «плохих долгов» составила 1,8% банковских активов, а по показателям соотношений банковских активов к ВВП и М2 к ВВП Китай вышел в число мировых лидеров.

Вы желаете монетизацию как в Китае? Тогда сделайте так, как в Китае: принудительное акционирование банков, принудительный их вывод на биржу (с ростом прозрачности, улучшением корпоративного управления и т.д.), продажа крупных пакетов иностранным инвесторам.

Российский ЦБ, столкнувшись в 2015 году с реальной опасностью разрушения банковской системы, как естественным следствием ультрамягкой денежной политики, стал на путь исправления ситуации.

Объем требований к кредитным организациям был существенно снижен, одновременно расширился спектр инструментов денежной политики. Это может стать началом ухода от катастрофы, хотя впереди у Банка России еще немало жестких решений.