Автор — руководитель бизнеса доверительного управления активами группы Газпромбанка

Впервые в истории снижен кредитный рейтинг США. Рейтинговое агентство S&P понизило его с уровня ААА, который США удерживали с 1941 года, до АА+ с негативным прогнозом. Нельзя сказать, чтобы агентство не предупреждало о такой опасности: еще в апреле было сообщено о возможности потери высшего рейтинга, в случае если снижение государственных расходов и рост поступлений в бюджет окажутся недостаточными.

И все-таки до последнего момента многие не верили, что это может случиться. Как следует из протокола заседания Консультационного комитета по заимствованиям при Казначействе США, состоящего из представителей крупнейших инвестиционных банков и фондов (заседание состоялось 2 августа и рассматривало возможные последствия снижения кредитного рейтинга), никто из присутствующих не считал это событие неизбежным. К тому же как раз 2 августа после увеличения потолка госдолга Конгрессом рейтинг США на уровне ААА подтвердили два других крупнейших агентства — Moody’s и Fitch.

Но S&P приняло другое решение, и сейчас главный вопрос — понизят ли вслед за этим агентством кредитный рейтинг США и американских активов инвесторы и рынки.

На первый взгляд, катастрофы случиться не должно. Как заявил в субботу Уоррен Баффет, США заслуживают даже не трех, а четырех А в своем рейтинге. Как и он, инвесторы с большой долей сомнения будут относиться к справедливости решения S&P по отношению к стране с самым большим в мире ВВП и растущей экономикой, являющейся безусловным мировым лидером в инновациях. К стране, в валюте которой хранится более 60% всех мировых резервов. И не надо забывать, что США могут печатать доллары по мере необходимости. В отличие от Европы, в США один Минфин, один президент и один Конгресс, что упрощает принятие сложных решений и гармонизирует экономическую политику. Кроме того, уровень госдолга США к ВВП сейчас 74% — это, например, на 6% ниже, чем в Великобритании, которой S&P сохранило рейтинг ААА.

Сомнения в том, что снижение рейтинга что-то изменит, усиливает и ошибка S&P на $2 трлн при учете расходов. На нее немедленно указало Казначейство США, агентство ее признало. Всем понятно, что решение агентства было больше про политику, а не про конкретные цифры, что существенно смягчает удар. S&P этого и не скрывает, следующим образом формулируя свои претензии: «…пессимизм относительно способности Конгресса и администрации превратить соглашение (об увеличении потолка заимствований. — Forbes) в полномасштабный план сокращения бюджетного дефицита, способный стабилизировать динамику государственного долга», «…республиканское большинство в Конгрессе не позволит увеличить налоги», «…и вообще, по нашему мнению, эффективность, стабильность и предсказуемость американской системы управления и политических институтов ослабла в период экономических и бюджетных проблем больше, чем представлялось ранее». Все это про недавнюю историю с «почти дефолтом», за которой весь мир следил с замиранием сердца.

Как справедливо заметила эксперт по бюджетной политике в администрации Клинтона и член Бюджетной комиссии президента Обамы Элис Ривлин, «в решении о снижении рейтинга нет никакой новой информации», а следовательно, и эффект от него для рынков не будет слишком драматичным. Другим «амортизатором» является тот факт, что два других агентства высший рейтинг США подтвердили.

А что же инвесторы? Начнем с центробанков и минфинов других стран, которые держат треть всего госдолга США. Крупнейшие среди них — Китай, Япония и Россия. Все они в первые же сутки четко высказали свою позицию: снижение рейтинга одним агентством ничего не меняет в их уровне доверия активам США и в их политике по управлению валютными резервами своих стран. С одной стороны, у иностранных государств просто нет особого выбора. Все они активно работают над сдерживанием роста курсов национальных валют для поддержания конкурентоспособности своих экономик, а значит, активно скупают доллары и вынуждены вкладывать накапливающиеся долларовые резервы в наиболее ликвидные и надежные долларовые инструменты — облигации Казначейства США. Кроме того, в долларах хранится более 60% всех иностранных резервов, и при всем желании невозможно переложить их в другие валюты. И опять особенного выбора нет. В Европе бушует долговой кризис, распространяющийся теперь на третью и четвертую по величине европейские экономики — Испанию и Италию. Да никто и не стремится занять роль США в качестве мирового экономического лидера с резервной валютой, со всеми ограничениями на экономическую и валютную политику, которые эта роль накладывает. Кроме того, для суверенных инвесторов мнение рейтинговых агентств не имеет автоматической силы, а если и имеет, то от нее легко избавиться, переписав национальный закон о размещении резервов. Для американских инвесторов, особенно облигационных фондов, рейтинг также имеет ограниченное значение — они инвестируют по своим правилам в обязательства, гарантированные правительством США, и в них нет ссылки на рейтинг. Для фондов денежного рынка S&P сделало специальную оговорку, сохранив высший рейтинг по краткосрочным обязательствам.

Для большинства же частных инвесторов всего мира облигации казначейства США по-прежнему являются безрисковой гаванью в моменты серьезных экономических потрясений и колебаний на фондовых рынках. Рыночная динамика последних месяцев полностью это подтверждает. Доходность 10-летних гособлигаций США упала за месяц с 3,1% до 2,56% годовых. А когда появились слухи о снижении рейтинга и обсуждалась возможность технического дефолта, цены выросли на 3,12% за три месяца. Что еще может быть лучшим подтверждением наивысшего кредитного рейтинга у инвесторов? Как заявил глава аналитической службы Moody’s, облигации правительства США все еще являются золотым стандартом для инвесторов, которые своими деньгами проголосовали за этот рейтинг.

Однако снижение рейтинга все-таки будет иметь негативные последствия. Начнем с тех, которые поддаются измерению. Во-первых, растущие в связи с падением рейтинга доходности по облигациям Казначейства США окажут серьезное негативное влияние на всю экономику через процентные ставки по ипотеке, коммерческому и потребительскому кредитованию, привязанные к доходностям гособлигаций. По оценке JPMorgan, увеличение доходности гособлигаций на 0,5% сокращает экономический рост на 0,4%. Тот же банк подсчитал, что снижение рейтинга увеличит доходности гособлигаций на 0,6-0,7% в среднесрочной перспективе. А это $100 млрд в год дополнительно на обслуживание долга, которые заберут из карманов потребителей и бизнесменов.

Но главное — это психологический негатив. Как выразился СЕО PIMCO Мохаммед Эль-Эриан, в ту самую минуту, когда кредитный рейтинг страны начинает двигаться вниз от уровня ААА, вы делаете маленький шаг навстречу кредитному риску и именно этого каждая страна старается избежать. Уоррен Баффет в субботу сказал, что у фондового рынка своя жизнь, но она серьезно влияет на степень уверенности в экономике, а такие распродажи, как на прошлой неделе, эту уверенность могут серьезно понизить. А в краткосрочном плане, по словам Гринспена, «если история нас чему-нибудь учит, то нельзя ожидать, что потеря США наивысшего кредитного рейтинга даже от одного из агентств не вызовет дальнейшего падения фондовых рынков».

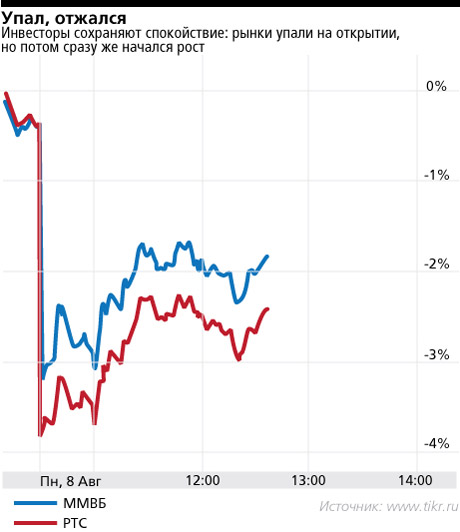

Трудно себе представить более неудачный момент для такого удара. В условиях колоссальной неопределенности, вызванной распространением долгового кризиса на крупнейшие европейские экономики, снижение рейтинга США усилит страх, который уже накопился у инвесторов к концу прошлой недели и привел к самому значительному падению индексов с кризиса 2008 года. Инвесторы будут продолжать сокращать свои рисковые позиции по всему миру, и это неизбежно затронет российский рынок. Поэтому нужна крайняя осторожность. Торопиться скупать падающие акции не стоит, время еще будет. Для начала должна появиться хоть небольшая ясность с последствиями снижения рейтинга США. Главный вопрос — приведет ли это к рецессии в американской экономике и, как следствие, к падению цены на энергоносители. Что крайне важно для российского рынка. Ведь в этом случае акции российских компаний могут подешеветь. Ответа на этот вопрос пока нет. Ясно только, что снижение рейтинга ограничит возможности США по стимулированию экономики.

Инвесторам также стоит иметь в виду, что золото и швейцарский франк продолжат свой рост в отсутствие какой-либо надежной альтернативы. Через некоторое время крайне низкая стоимость акций (Р/Е в США уже около 12, что сравнимо лишь с моментом банкротства Lehman Brothers) и рост корпоративных прибылей сделают свое дело и рынок возобновит рост. Кроме того, может быть, снижение рейтинга заставит органы государственной власти США вместе эффективно работать над сокращением дефицита.

Автор — руководитель бизнеса доверительного управления активами группы Газпромбанка