Личные инновации: как частные инвесторы участвуют в модернизации госкомпаний

Финансист Илья Голубович значительную часть рабочего времени проводит за переговорами с топ-менеджерами госкомпаний, утвердивших по поручению правительства программы инновационного развития. Голубович — основатель компании I2BF Global Ventures, управляющей более $300 млн, часть этих денег вложена в западные фирмы, занимающиеся разработкой промышленных технологий. Именно их он и предлагает внедрять руководству госкомпаний.

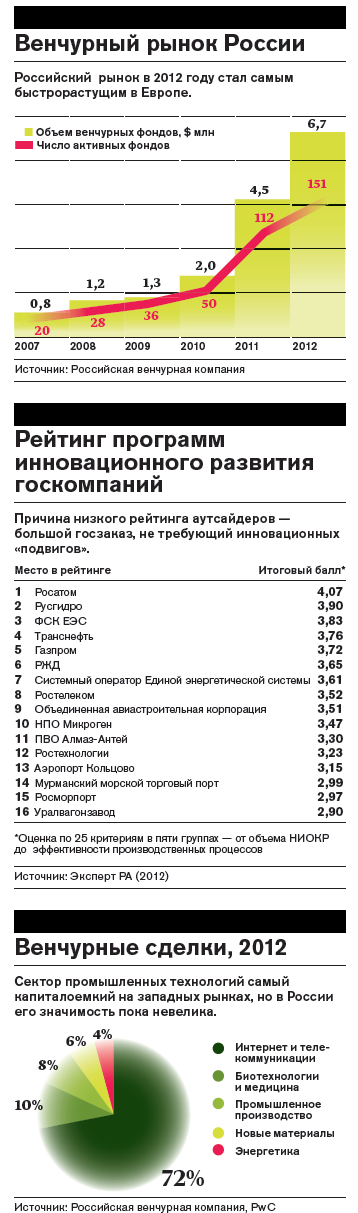

По такому же пути идут и управляющие компаний Bright Capital, «Сбережения и инвестиции», «Лидер» и «ВТБ Капитал». Ведь деньги на инновации у госкомпаний есть. «Наши опросы показывают, что госкомпании в рамках инновационных программ готовы потратить на венчурные проекты более 30 млрд рублей», — говорит исполнительный директор НП «Клуб директоров по науке и инновациям» Владимир Костеев. И это не считая «Газпрома», который до 2020 года намерен раскошелиться на $1 млрд. Огромные деньги для этого рынка. В 2012 году, по данным PwC, объем венчурных инвестиций в России составил почти $1 млрд, из них на долю промышленных и других технологий, не связанных с IT, пришлось $255 млн.

Большей частью венчурных бюджетов госкомпании планируют распорядиться самостоятельно в рамках корпоративных фондов. Но есть и другой способ внедрить инновации — участвовать в венчурных проектах инвестфондов. У таких проектов могут быть и частные инвесторы. На какую доходность они могут рассчитывать?

Потомственный финансист

Двадцативосьмилетний Илья Голубович, сын бывшего топ-менеджера ЮКОСа, инвестиционного банкира Алексея Голубовича, учился на инженера в области оптимизации индустриальных процессов в Стэнфордском университете. Там выступали с лекциями глава совета директоров Google Эрик Шмидт, партнеры ведущих глобальных венчурных фондов Sequoia Capital и Kleiner Perkins. Он познакомился с ними, но о венчурной индустрии поначалу не думал. После учебы Голубович занимался выращиванием микроводорослей для энергетической и биохимической промышленности в научно-исследовательском центре Стэнфорда. Шел 2006 год, президент Джордж Буш призывал вкладываться в биотопливо, и в индустрию пошли большие деньги. Тогда Голубович подумал, что на водорослях можно сколотить капитал. Он сделал ставку на компании в сфере cleantech — энергетика, химия и «зеленые» материалы. Первый венчурный фонд I2BF объемом $100 млн на 10-летний срок Голубович запустил в 2006 году, деньги дали три крупных частных инвестора, сделавших состояние на российской энергетике и нефтегазовом секторе. Еще $10 млн — личные инвестиции самого Голубовича, деньги, как он говорит, заработанные на фондовом рынке в 2005–2008 годах, в основном на бумагах компаний солнечной энергетики. Одним из первых проектов фонда стала фирма Solix из Колорадо, которая недавно открыла центр исследования микроводорослей в России.

Университетские знакомства, связи отца и удача открыли I2BF доступ к сделкам с участием глобальных корпораций уровня Mitsui и BP.

«Многие наши компании заинтересованы в выходе на российский рынок, но мы их не торопим — до применения технологии может пройти три-пять лет», — говорит Голубович.

В портфеле первого фонда I2BF 16 компаний. Два проекта в области солнечной энергетики и биотоплива завершены с чистой прибылью $15 млн, три проекта в ветроэнергетике и беспроводной передаче электроэнергии провалены, списания по ним составили те же $15 млн. Голубович ориентирует инвесторов на внутреннюю норму доходности не менее 30%. По его расчетам, несколько компаний окупят инвестиции еще на стадии выплаты дивидендов. Среди перспективных проектов Голубович называет разработку гравитационной очистки воды компанией Epuramat, которую он нашел по патентной базе. Для новых денег этот фонд уже закрыт.

Три фонда открыты для инвестиций, в их портфелях почти полтора десятка компаний. Минимальная сумма для инвесторов — от $2,5 млн на 8–10 лет, но менее $10 млн в фонды I2BF никто не вкладывал. Плата за управление — 2% активов в год, плата за успех — 20% после достижения минимальной доходности 6–8% годовых.

В два фонда I2BF госкорпорация «Роснано» инвестировала $100 млн. Есть еще один статусный инвестор с $25 млн — казахстанский государственный фонд Национального благосостояния «Самрук Казына». В 2010 году «Роснано» проводила конкурс на управление деньгами Российско-Казахстанского фонда нанотехнологий, победителями стали I2BF и «ВТБ Капитал», объединившие заявки. Незадолго до этого «Роснано» инвестировала в компанию из портфеля Голубовича Nesscap Energy, производящую суперконденсаторы. Модули на их основе тестируют крупнейшие энергетические компании, спрос есть и со стороны производителей электроприводов для гибридных автобусов.

Статус одного из крупнейших партнеров «Роснано» помогает Голубовичу разговаривать с нужными людьми в госкомпаниях. Так в портфеле I2BF появился проект для «Газпрома». Газовый концерн — заказчик российско-швейцарской компании Laser Solutions, которая мониторит состояние газо- и нефтепроводов. Пока капитализация Laser Solutions слишком мала, инвестировать в нее напрямую «Газпром» не спешит.

Яркий свет

Основатель Bright Capital Михаил Чучкевич попал в высший венчурный свет благодаря «Роснано». Три года назад по поручению главы госкорпорации Анатолия Чубайса он как глава проектного офиса участвовал в организации визита зарубежных фондов в Россию, потом побывал с ответным визитом в Кремниевой долине. Вскоре Чучкевич ушел на вольные хлеба и с партнером Борисом Рябовым основал компанию Bright Capital, под ее управлением — три венчурных фонда в сфере индустриальных технологий и энергетики объемом $300 млн, а среди клиентов — траст, управляющий активами бывшего члена совета директоров РАО «ЕЭС России» миллиардера Михаила Абызова. Еще один фонд объемом до 10 млрд рублей формируется совместно с РВК для инвестиций в альтернативную энергетику и энергосбережение. На счету компании два успешных выхода из проектов, которые принесли Чучкевичу пятое место в рейтинге венчурных капиталистов Forbes.

Частью проектов из фондов Bright Capital уже заинтересовались госкомпании. Например, калифорнийская CTC Global производит высокотемпературные провода с композитным сердечником, сокращающим потери в магистральных линиях электропередач на 20–30%. Заказчики продукции — ФСК и «Россети», присматривается к ним и РЖД, а в перспективе «Россети» могут стать соинвестором проекта по производству этих проводов в России. С ФСК у Bright Capital есть и договоренность о мониторинге технологических решений. Другая энергетическая госкомпания, «Русгидро», интересуется Aquion Energy — разработчиком натриевых батарей для хранения энергии в системах с непостоянной выработкой электроэнергии. Кроме Bright Capital в проект инвестируют также Kleiner Perkins и Билл Гейтс.

Частью проектов из фондов Bright Capital уже заинтересовались госкомпании. Например, калифорнийская CTC Global производит высокотемпературные провода с композитным сердечником, сокращающим потери в магистральных линиях электропередач на 20–30%. Заказчики продукции — ФСК и «Россети», присматривается к ним и РЖД, а в перспективе «Россети» могут стать соинвестором проекта по производству этих проводов в России. С ФСК у Bright Capital есть и договоренность о мониторинге технологических решений. Другая энергетическая госкомпания, «Русгидро», интересуется Aquion Energy — разработчиком натриевых батарей для хранения энергии в системах с непостоянной выработкой электроэнергии. Кроме Bright Capital в проект инвестируют также Kleiner Perkins и Билл Гейтс.

Команда Bright Capital берет на себя получение лицензий, трансфер технологий, организацию операционного бизнеса и создание совместных предприятий с крупнейшими индустриальными партнерами, у которых есть масштабные программы модернизации. Венчурное направление Bright Capital дополняет проектным финансированием с текущим объемом проектов на $1,3 млрд, в основном в солнечной и ветровой энергетике в России, Казахстане, Белоруссии, Турции. «Bright Capital превращает успешные венчурные проекты в private equity: пакует их в инвестиционные пакеты, подбирает управленческие команды, формирует синдикат инвесторов, которые вкладывают уже не в венчурные технологии, а в традиционную энергетику», — объясняет Чучкевич.

В случае успешного выполнения всех обязательств компании, получившие инвестиции, расплачиваются дополнительно — варрантами на акции. Минимальная сумма для соинвесторов — $5–10 млн на срок до 8 лет, вознаграждение управляющих выше среднего: плата за успех — 20–25% прибыли. Однако и внутреннюю норму доходности в проектах компания обещает более 30%.

Чучкевич уверяет, что никакого административного ресурса у него нет, что имя Абызова не помогает, а даже наоборот — некоторые инвесторы не сразу верят, что у него под управлением рыночные фонды.

Однако участники рынка убеждены, что лоббистский ресурс, снижающий административные пороги, все-таки есть. По их мнению, Bright Capital инвестирует в стартапы, разработки которых могли бы пригодиться инжиниринговой компании E4 из группы Ru-Com Абызова. Е4 занимается строительством в энергетике, горно-металлургической, химической, нефтегазовой промышленности, в том числе выполняет заказы госкомпаний с программами модернизации.

Однофамильный бизнес

В 2008 году журнал Tatler написал, что у нынешнего первого вице-премьера Игоря Шувалова есть племянник Станислав, владелец двух вилл за границей, рассекающий по Москве на Porsсhe Cayenne. Александр Мачевский, представитель Игоря Шувалова, сообщил Forbes, что первый вице-премьер не имеет к однофамильцу никакого отношения: «Из статьи в гламурном журнале вице-премьер с удивлением узнал, что у него есть племянник. Никакого племянника у него нет».

Сейчас Станислав Шувалов — заместитель гендиректора УК «Сбережения и инвестиции».«Мы ведем переговоры с госкомпаниями, которые обсуждают создание венчурных фондов с участием рыночных инвесторов, — предлагаем ЗПИФы под нашим управлением», — рассказывает гендиректор и партнер УК «Сбережения и инвестиции» Наталья Подсосонная. Компания управляет шестью региональными венчурными фондами, созданными по программе Минэкономразвития, двумя совместными фондами с «Роснано» и фондами недвижимости. Активы под управлением — $200 млн. У «Сберинвеста» есть совместный проект с РВК — бизнес-акселератор «Кортик-Сервис». «Русгидро» готова разместить заказы среди его резидентов. Финансовый партнер «Кортика» — аффилированный со «Сберинвестом» банк «Пересвет». Компаниям-партнерам «Русгидро» банк может предоставить оборотный капитал или заемное финансирование менеджменту на выкуп компании у фонда. Директор «Русгидро» по инновациям Михаил Козлов сотрудничеством доволен: «Сберинвест» — активная компания, мне импонирует их быстрота реакции и глубина проработки вопросов». Финансировать резидентов «Кортика» «Сберинвест» планирует через свои венчурные фонды и на средства частных инвесторов, однако условия не раскрывает. Подсосонная говорит, что ориентир внутренней нормы доходности в венчурных проектах не менее 30–35%.

На вопрос, кем Станислав приходится Игорю Ивановичу, в «Сберинвесте» однозначного ответа не дали. По словам Подсосонной, фамилия Шувалов бизнесу «Сберинвеста» не мешает, говорить конкретнее она отказалась, сославшись на законодательство о деятельности управляющих компаний, где есть прямой запрет на какое-либо упоминание о поддержке со стороны госорганов или лиц, приближенных к госорганам. Однако потенциальные клиенты интерпретируют ситуацию по-своему. «Привлекать региональных клиентов «Сберинвесту» помогает протекция Шувалова», — полагает представитель одной из компаний, с которой «Сберинвест» вел переговоры.