В 1993 году Credit Commercial de France выиграл тендер консультанта по приватизации в России, и банку срочно потребовался сотрудник со знанием русского языка, чтобы координировать работу российской и французской команд. Им стал Филипп Дер Мегредичян, который только окончил бизнес-школу и отлично знал язык, потому что его мать была русской. Говорящий по-русски француз с армянскими корнями отправился в Россию и через 22 дня встретил здесь жену. Довольно быстро он увез ее в Лондон, где управлял активами в Framlington Investment Management (сейчас AXA), но уже через год вернулся в Россию. «Коллеги считали, что я сумасшедший. Но тогда у меня родился ребенок, и я понял, что если не начну свой бизнес сейчас и не рискну, то никогда уже этого не сделаю, — говорит он. — В России все раскручивалось, и я понимал, чем хочу заниматься». Дер Мегредичян создал компанию «Меридиан Капитал», которая консультировала сделки слияния и поглощения. Компания сопровождала продажу 35% радиостанции «Европа Плюс» группе «Спутник» Бориса Йордана, участвовала в продаже «Русского радио», консультировала Air France, Schneider Electric в России.

Молодого француза заметили, и в 2002 году он получил приглашение в компанию Eagle Venture Partners, управляющую четырьмя фондами ЕБРР в России и Казахстане с общим капиталом около $100 млн. Следующие два года он не вылезал из русской провинции, работая с парфюмерным концерном «Калина» в Екатеринбурге, компанией стройматериалов в Тамбове, а также оператором связи в Казахстане. По его словам, за 18 месяцев было закрыто 16 сделок, которые увеличили более чем в два раза инвестиции фондов.

В 2004 году Дер Мегредичян стал партнером крупнейшей компании на рынке прямых инвестиций Baring Vostok, его привлекала возможность заняться масштабными проектами.

Он вел продажу кондитерской компании «Сладко» норвежской ORKLA, развивал проект Gallery — оператор наружной рекламы в то время активно поглощал конкурентов на заемные средства, планируя стать вторым игроком на российском рынке. Среди неудачных сделок — покупка челябинской розничной сети «Незабудка». В 2008 году Дер Мегредичян вновь покинул Россию. «Мне хотелось сделать что-то другое, а сыну было четырнадцать, я хотел, чтобы перед поступлением в университет он пару лет пожил в Европе», — объясняет он.

Если Филипп сделал карьеру на рынке прямых инвестиций, то его старший брат Жак Дер Мегредичян известен как успешный трейдер.

В середине 1980-х он стал торговать инструментами с фиксированной доходностью в головном офисе того же Credit Commercial de France на Елисейских Полях. В 1993 году руководство банка, которому к тому времени Дер Мегредичян принес хорошую прибыль, позвало его на встречу. Незадолго до этого Credit Commercial de France открыл офис в Бразилии, дела там шли отлично, и Дер Мегредичяну предложили посмотреть, можно ли повторить успех на другом развивающемся рынке — в России. И он поехал в страну, где уже работал его брат, однако через полтора года французский банк отказался от идеи отрыть местный офис. «Я подумал, что же я уеду, даже не попробовав, поговорил с людьми из Societe Generale и возглавил их инвестблок в Москве», — вспоминает он. Летом 2000 года он познакомился на вечеринке с главой инвестиционного бизнеса «Тройки Диалог» Бернардом Сачером, который искал себе замену.

«Тройка» была на слуху, но ее история только начиналась, — вспоминает Жак. — Мне понравилась цель построить локального чемпиона, к тому же это был самостоятельный бизнес партнеров, а не офис глобального банка». Дер Мегредичян возглавил трейдинговый бизнес «Тройки Диалог», который приносил компании две трети прибыли. «Меня привлекало, что в «Тройке» у меня была свобода действий и возможность строить бизнес, что гораздо интереснее, чем просто зарабатывать деньги», — говорит он. С 2004 по 2011 год Дер Мегредичян возглавлял совет директоров биржи РТС, а «Тройка Диалог» сыграла важную роль в популяризации самого ликвидного биржевого инструмента российского рынка — фьючерса на индекс РТС. В 2010 году Варданян начал переговоры по продаже «Тройки Диалог» Сбербанку, Дер Мегредичян размышлял о выкупе компании, но до дела не дошло. «Сейчас я понимаю, что время для продажи компании было выбрано удачно, — говорит он, — но я уверен, что Россия заслуживает того, чтобы иметь свой независимый инвестбанк. Времена могут быть разными, но в долгосрочной перспективе этот бизнес был бы успешным». В отличие от брата уезжать из страны он не стал. Сейчас он возглавляет совет директоров брокерской компании ITinvest и входит в совет Тинькофф Банка.

Вернувшись во Францию, Филипп Дер Мегредичян начал искать себе применение. Один из его знакомых был владельцем компании Moma Group с несколькими заведениями в Париже, например рок-клубом Bus Palladium — культовым местом, где выступали Rolling Stones и Джим Моррисон. Филипп с удивлением узнал, что фонды в такие проекты не инвестируют, а банки не дают им кредиты. Он предложил изменить формат заведений на премиальный, что позволило привлечь кредит от HSBC и инвесторов, 10% группы купили сами братья Дер Мегредичян. На полученные деньги партнеры приобрели несколько площадок для корпоративных мероприятий, кейтеринг высокой кухни Kaspia Receptions (фирму создал русский эмигрант в 1927 году), рестораны Raspoutine и L’Arc, а также оперный театр Opera en Plein Air, который ставит спектакли во Франции на фоне известных замков, церквей и шато. За два года выручка группы увеличилась в 7,5 раза, доходность на инвестиции составила 34%.

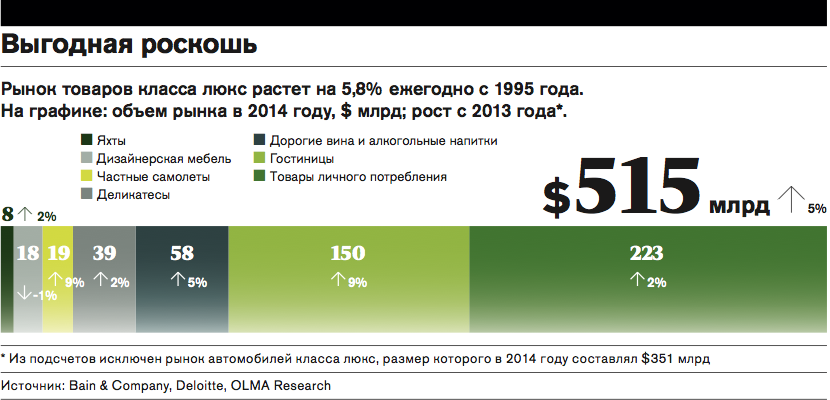

И Филипп решил впредь инвестировать в люкс. «Этот сегмент рынка растет по 6% в год с 1995 года и быстро отыгрывает позиции после финансовых кризисов», — объясняет он. При этом, по данным Bain & Company, 17% мирового рынка приходится на товары и услуги из Франции.

Вскоре к Филиппу присоединился англичанин Джереми Барнс, который тоже сделал карьеру в России. Он был основателем инвестиционной компании Brunswick Brokerage, проданной банку UBS в 1998 году, а также дистрибьютора модной одежды Jamilco. Вместе они создали компанию OLMA, и Жак стал первым инвестором фонда под ее управлением. К участию в фонде привлекли знакомых и бывших коллег, теперь в нем несколько десятков миллионов евро. В люкс инвестируется 85% средств фонда, 15% в другие активы, в одну компанию вкладывают €0,5–5 млн. В 2012 году фонду повезло, ему удалось выиграть конкурс из 50 участников на покупку виноградного хозяйства Domaine Chanzy в Бургундии, находившегося в банкротном состоянии.

«Если в России мы иностранцы, то для Франции мы агрессивные «русские» инвесторы», — смеется Филипп.

В хозяйстве был сменен менеджмент, во главе поставили винодела 23 лет. «Сказать, что такое в Бургундии не принято, — ничего не сказать, но мы работали в России во время, когда молодые получали огромную ответственность и справлялись с ней», — рассказывает Дер Мегредичян. Ставка на молодость оправдалась, за два года винодел был признан лучшим в Бургундии, продажи хозяйства выросли в два раза, до €2,5 млн. Недавно Domaine Chanzy выпустила специальное «тусовочное» вино. «Бургундия — это классика, мы же решили расширить нашу аудиторию, выпустив вино в стильной бутылке. В обычных ресторанах бутылку в таком оформлении подавать не будут, а вот в Сен-Тропе, где танцуют на столах, очень даже», — говорит Жак Дер Мегредичян. Вино уже попробовали на последнем Каннском кинофестивале. Вложения в виноградник принесли фонду 111%. OLMA продала часть своей доли частным инвесторам через краудфандинговую площадку Alternativa, долей которой владеет. «Через эту платформу в разные проекты уже привлечен €31 млн, — говорит Жак Дер Мегредичян. — В эпоху низких ставок инвесторам интересны инвестиции в акции компаний, более того, во Франции, инвестируя €100 000 в малый и средний бизнес на пять лет, ты освобождаешься от налогов на половину этой суммы». В прошлом году приобрели еще одну винодельню — Chateau Signac — совместно с Сhalhoub group, лидером рынка люкс на Ближнем Востоке.

В 2014 году OLMA стала инвестировать в гостиницы, сейчас у фонда пять отелей. Один из них, Domaine des Hauts de Loire, был признан читателями журнала Conde Nast Traveler лучшим отелем Франции. Партнером компании в этом направлении бизнеса недавно стала семья Теттенже, знаменитая своими шампанскими винами и роскошными отелями.

В 2013 году OLMA вложила деньги в группу Cream, объединяющую шесть площадок для корпоративных мероприятий, четыре ресторана, два бара. Сейчас компания покупает рестораны на островах Ибица и Сен-Бартелеми. В 2015 году к отелям, винам и ресторанам компания добавила черную икру и частные самолеты. Фонд купил 4% (с опционом до 8%) в компании Caviar de Neuvic (2% мирового производства икры) и долю в авиакомпании Wijet, которая предлагает бизнес-перелеты на четырехместных самолетах на расстояние до 2000 км.

Фонд инвестирует и в интернет-компании. Первой стало издательство Edilivre, которое фонд купил в 2012 году. Убыток составил €1 млн. Фонд провел реструктуризацию, обновил команду. Сейчас компания вышла на самоокупаемость и стала крупнейшим во Франции интернет-издательством по числу публикаций и сервисам по самиздату. Фонд также владеет долей во французском сервисе заказа такси Drive и российском интернет-магазине Modakupi. Порог входа в фонд составляет €500 000.

Заработав неплохие деньги в России, братья Дер Мегредичян успешно инвестируют их в родной Франции. Было бы странно, если бы они поступили наоборот, несмотря на русские корни и русских жен.